Nel 2022 quasi la metà degli italiani con un credito attivo (+6,5%) mentre cala l’importo medio delle rate ogni mese (-2,5%)

• Cresce il numero di persone con un mutuo o prestito (+6,5%) e anche l’importo residuo, che si attesta a 33.183 Euro (+3,1%), mentre la rata media mensile scende a 307 Euro (-2,5%) • Al primo posto rimangono i prestiti finalizzati destinati all’acquisto di beni e servizi come autoveicoli, elettronica, elettrodomestici e arredamento (51,1%). Quasi 1 finanziamento attivo su 5 è rappresentato da un mutuo per la casa • Nelle regioni del Nord la rata media che i cittadini rimborsano mensilmente e il livello di debito residuo da rimborsare risultano più elevati. In quelle del Sud risulta più bassa l’incidenza media dei mutui

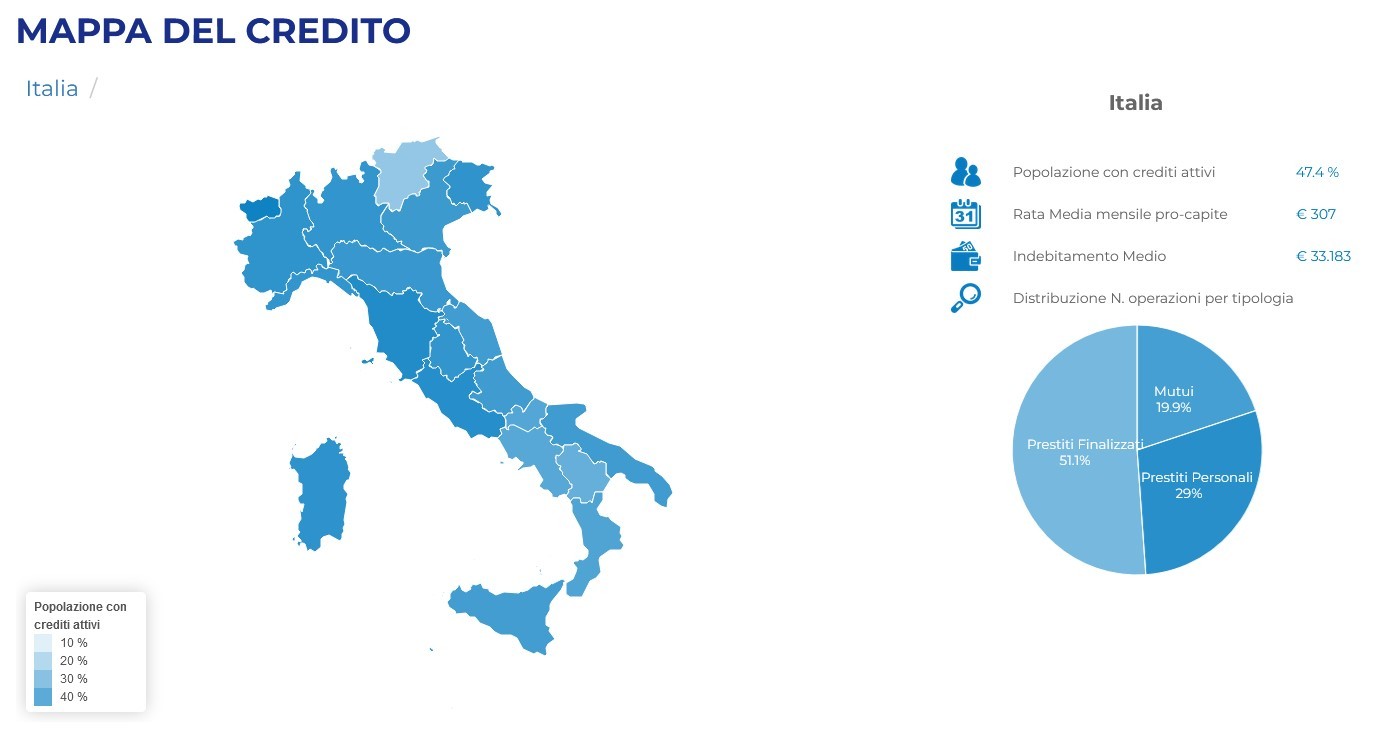

Bologna, 4 aprile 2023 – Secondo l’ultima rilevazione di Mister Credit, la divisione del gruppo CRIF che si occupa dello sviluppo di soluzioni e strumenti educational per i consumatori, nell’ultimo anno si è registrato un allargamento della platea dei cittadini maggiorenni con un mutuo o un prestito, che arriva al 47,4%, con un +6,5% rispetto al 2021.

Bologna, 4 aprile 2023 – Secondo l’ultima rilevazione di Mister Credit, la divisione del gruppo CRIF che si occupa dello sviluppo di soluzioni e strumenti educational per i consumatori, nell’ultimo anno si è registrato un allargamento della platea dei cittadini maggiorenni con un mutuo o un prestito, che arriva al 47,4%, con un +6,5% rispetto al 2021.

Parallelamente, nel 2022 la rata rimborsata dagli italiani a livello pro-capite ogni mese è stata pari a 307 Euro, segnando un -2,5% rispetto al 2021. Inoltre, l’importo residuo – inteso come somma degli importi pro-capite ancora da rimborsare per estinguere i contratti in essere – risulta in crescita rispetto all’anno precedente (+3,1%), risultando pari a 33.183 Euro, in virtù del peso ancora rilevante dei mutui ipotecari che continuano ad avere un’incidenza significativa nel portafoglio delle famiglie italiane.

Per quanto riguarda la tipologia dei finanziamenti più diffusi tra le famiglie italiane, l’analisi condotta mostra al primo posto, ancora una volta, i prestiti finalizzati (destinati all’acquisto di beni e servizi quali auto, moto, elettronica ed elettrodomestici, articoli di arredamento, ecc.) che superano quota 50% sul totale (nello specifico 51,1%, segnando un +0,7% rispetto all’anno precedente) e registrano una rata media di 140 Euro (-6,4% rispetto al 2021).

Al secondo posto, si trovano i prestiti personali, con una quota pari al 29% (in crescita del +2%) e una rata media di 271 Euro (-0,7%). Infine, la componente dei mutui per acquisto di abitazioni, che si attestano al 19,9% sul totale (-4,5%) e registrano una rata media di 786 Euro (+1,5%). Il dato relativo ai mutui è emblematico dell’importanza che la proprietà della casa ancora riveste nel nostro Paese.

Queste sono le principali evidenze della Mappa del Credito, partendo dall’analisi dei dati disponibili in EURISC, il sistema di informazioni creditizie gestito da CRIF. Nello specifico, lo studio fornisce semestralmente una fotografia dei principali indicatori relativi all’utilizzo del credito rateale da parte degli italiani, evidenziando le principali differenze a livello territoriale. Tutti i dati sono disponibili alla pagina: https://www.mistercredit.it/focus/mappa-del-credito/.

“Nel corso dell’ultimo anno, i flussi di credito erogato alle famiglie hanno mostrato un rallentamento, risentendo dell’impatto del contesto geopolitico e dell’inflazione. In particolare, la dinamica è stata comunque positiva per il credito al consumo e per i prestiti personali, mentre i mutui hanno risentito degli effetti dell’aumento dei tassi di interesse – commenta Beatrice Rubini, Direttrice della linea Mister Credit di CRIF. Nel complesso, la sostenibilità degli impegni finanziari da parte delle famiglie si è confermata elevata, ma per il prossimo futuro bisognerà valutare gli impatti derivanti dall’incertezza causata dal proseguimento del conflitto in Ucraina, nonché dalla crescita dei costi dell’energia, oltre che dei tassi di interesse. Tutti fattori che indubbiamente rappresentano un motivo di preoccupazione per gli italiani. E l’insieme di queste circostanze richiede attenzione, in prospettiva, sul tema della qualità del credito”.

L’ANALISI TERRITORIALE DELLA MAPPA DEL CREDITO

L’importo della rata media mensile pro-capite nelle diverse aree del Paese

Le regioni in cui i cittadini ogni mese rimborsano la rata media più elevata sono il Trentino-Alto Adige, con 388 Euro, la Lombardia con 356 Euro, e il Veneto, con 343 Euro. Seguono l’Emilia-Romagna e il Friuli-Venezia Giulia, rispettivamente con 332 e 331 Euro. Per interpretare questa dinamica va considerato che in tutte queste regioni si rileva una elevata incidenza dei mutui, che si caratterizzano per un importo da rimborsare decisamente più elevato rispetto alle altre forme tecniche considerate, senza dimenticare che spesso il valore degli immobili risulta mediamente più consistente rispetto ad altre aree del Paese. Al contempo, in queste regioni il reddito disponibile risulta spesso più elevato rispetto alla media nazionale, e questo consente ai consumatori di rimborsare una rata più elevata senza intaccare il livello di sostenibilità finanziaria. Specularmente, è al Sud e nelle Isole che troviamo le rate mensili più leggere, soprattutto in Calabria, dove si attestano a 253 Euro, in Sardegna (259 Euro) e in Molise (261 Euro) in virtù della più modesta incidenza dei mutui.

Nel complesso, nel 2022 la rata media rimborsata ogni mese è risultata in calo rispetto all’anno precedente in quasi tutte le regioni del Paese, con uniche eccezioni il Trentino-Alto Adige e il Friuli-Venezia Giulia.

Il debito residuo da rimborsare

Analogamente a quanto evidenziato a proposito della rata media mensile, anche per quanto riguarda il debito residuo ancora da rimborsare, i dati evidenziano come il Trentino-Alto Adige sia al primo posto del ranking nazionale con 42.442 Euro pro capite, seguito dalla Lombardia, con 42.141 Euro. Anche Emilia-Romagna e Veneto si caratterizzano per un’esposizione residua intorno ai 39.000 Euro. Nel complesso, in tutte queste regioni si evidenzia una elevata incidenza dei mutui nel portafoglio.

All’estremo opposto della classifica, con 21.201 Euro, i cittadini della Calabria risultano avere un debito residuo pari circa alla metà di quello dei lombardi. Per altro, solamente in Calabria, Sicilia e Molise il valore che rimane ancora da rimborsare per estinguere i finanziamenti in corso risulta inferiore ai 25.000 Euro. Nel complesso, rispetto all’anno precedente si registra un incremento del debito residuo in tutte le regioni.

La distribuzione regionale della tipologia di contratti di credito

Relativamente alla distribuzione delle diverse tipologie di contratti di credito all’interno del portafoglio delle famiglie, per quanto riguarda i mutui, l’incidenza più elevata è risultata essere quella dei Valdostani, con il 27,7% dei contratti di credito attivi, seguiti dai Friulani, con il 27,5%, e dagli Emiliano-Romagnoli, con il 24,6%.

Agli ultimi posti della graduatoria, tutte ben al di sotto della media nazionale, si collocano invece le regioni del Sud e Isole, in particolare la Calabria, con l’11,4%, la Sicilia, con il 13,6%, e la Sardegna, con il 14,6%. Questo dato non sorprende in quanto, per un investimento importante come quello per l’acquisto di un’abitazione, in molte aree del Paese tradizionalmente la prima fonte di supporto è rappresentata dalla rete famigliare o amicale, per cui la richiesta del mutuo non sempre risulta indispensabile. Allo stesso tempo possono incidere anche fattori sociali, quali ad esempio la più accentuata tendenza a vivere nell’abitazione di famiglia da parte dei giovani.

Relativamente alla forma tecnica dei prestiti personali, invece, l’incidenza più elevata è quella riscontrata in Basilicata, con il 32,9% e Sicilia, con il 32,1%, davanti alla Campania, con il 31,4%. Invece, Valle d’Aosta, Toscana, Trentino-Alto Adige e Lombardia mostrano un’incidenza decisamente inferiore alla media nazionale.

Infine, per quanto riguarda i prestiti finalizzati all’acquisto di beni e servizi, sono i consumatori della Calabria a mostrare l’incidenza più elevata all’interno del proprio portafoglio, con il 57,8%, seguiti da quelli del Molise e della Sicilia rispettivamente con il 54,3% e il 54,7% del totale. All’estremo opposto della classifica troviamo invece i Friulani, con una quota pari solamente al 43,5% del totale.

Nota metodologica

La Mappa del Credito alle famiglie, realizzata da Mister Credit - CRIF, si propone di fornire periodicamente una fotografia dei principali indicatori relativi all’utilizzo del credito rateale da parte dei consumatori italiani, evidenziando le principali differenze a livello territoriale relativamente alla composizione dell’esposizione nei confronti degli Istituti di credito. I dati di dettaglio e la nota metodologica sono pubblicamente consultabili alla pagina:

https://www.mistercredit.it/focus/mappa-del-credito/.

Lo studio ha preso in considerazione per l’elaborazione degli indicatori il credito in essere erogato ai consumatori nella forma di: mutui, prestiti personali e finalizzati. La percentuale di popolazione con crediti attivi è calcolata come rapporto tra la popolazione con finanziamenti in essere e la popolazione maggiorenne residente in Italia (fonte Istat).

La rata media mensile pro-capite è calcolata sommando le rate medie mensili dei singoli finanziamenti e dividendo tale importo per il numero di soggetti che risultano intestatari del finanziamento.

L’importo residuo pro-capite, che vuole rappresentare lo stock di debito ancora da rimborsare, è stato calcolato prendendo in considerazione la somma dell’importo delle rate residue da ripagare, includendo eventuali rate in arretrato. Tale somma è stata divisa per il numero di soggetti che risultano intestatari del finanziamento.

La distribuzione del numero di operazioni di credito attive per tipologie è calcolata considerando il peso del numero di operazioni di ciascuna tipologia – ossia mutui, prestiti personali e prestiti finalizzati - sul totale numero di operazioni attive.

© Pensi che questo testo violi qualche norma sul copyright, contenga abusi di qualche tipo? Contatta il responsabile o Leggi come procedere